こんにちは、Kei750です。

このブログでは退職をきっかけに、サイドFIREを目指すことを決めたおっさんが、

悪戦苦闘しながら投資や副業に取り組む過程や、それらに関連する書籍やガジェットを紹介、発信しています。

また当ページのリンクには広告が含まれていることがあります。

最近ちょっとだけ米国株が順調ですね。

一日あたりの上昇率はそれほどでもないようですが、それでも6日連続という堅調な上昇を見せています。

トランプさんには大人しくしていてもらいたいものです。

では今日の本題へ。

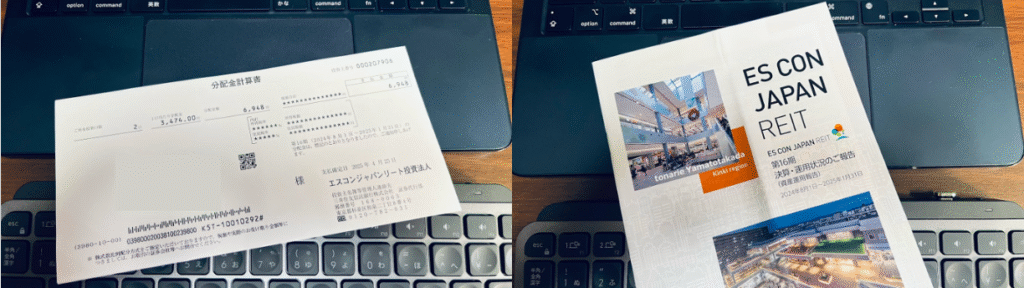

またまた、分配金をもらいました

個別株で持っているのは3つだけなので、前期はこれで最後になります。

いずれもREIT株なのですが、最後の一つはエスコンジャパンリートというものです。

他のREITと同じく、2025年1月分として、1口当たり、3474円、2口所有しているので、

6948円いただきました。

現在の投資口価格で利回りを計算すると、投資口価格が 112900円ですので、6.1%程度になります。

他のREITとも同様ですが、一般的な株の利回りよりは比較的高い水準の利回りになると思います。

ただし、投資口価格(株価)の上昇は、今のところあまり見込めませんので、キャピタルゲインはほぼありません。

(というか、個人的には購入時より投資口価格は下がっているので、マイナスです)

インカムゲインをメインとしていますので、どちらかと言うと高配当株投資に近いかも知れません。

キャピタルゲインとは売った時の儲けインカムゲインは資産を保有していることで得られる利益

「キャピタルゲイン」とは、資産の売却によって得られる売買差益を指します。例えば、株式を安く買って高く売ると、その差額がキャピタルゲインとなります。

一方で「インカムゲインとは」資産を保有している間にもたらされる継続的な収入のことになります。

インカムゲインの例としては、株式の配当金や債券の利子、預金の利息などになります。

不動産投資をしていれば、毎月の家賃収入がインカムゲインにあたりますね。

一般的に株で儲かった!というのはキャピタルゲインのことを差すほうが多いかも知れません。

キャピタルゲインを求めると株価が下がる可能性もあるのでリスクが高いですが、その分リターンも大きい可能性があります。

逆にインカムゲインを求めると、企業の業績によって配当が変わってきますが、比較的安定した配当金を継続的にもらえます。

一般に言われる高配当株というものにあたりますね。リターンが大きくはないが、比較的リスクが低いものが多いようです。

(事故や不祥事などで急に減ってしまうこともあるので、絶対では無いですけれども)

エスコンジャパンリートは、

さて、エスコンジャパンリートは、複合型のREITに分類されています。

中部電力を親会社に持つ日本エスコンがスポンサーになっており、大都市圏の生活密着型商業施設や割合は少なめですが住宅とヘルスケア施設、教育施設、ホテルなどに投資をおこなっているREITです。

生活密着型商業施設ってなんぞや?と思われるかも知れませんが、いわゆるショッピングモールや大型電気店、ホームセンターのようなもののことを指します。

行ったことは無いのですが、トナリエという商業施設や、有名なところではケーズデンキ、ニトリなどの不動産の一部を所有しています。

実は、エスコンジャパンリートは少し前に不祥事を起こしており、2022年7月に金融庁から業務停止命令を受けました。3ヶ月間新しい物件の取得が出来ないという処分でした。

どんな悪さをしたかと言うと、REITの物件取得において、親会社の日本エスコンの“言い値”で物件を買い取るよう、不動産鑑定会社に評価額の引き上げを働きかけたようです。このような行為は、投資家の利益に反すると判断されたようです。

業務停止命令を受けるような事例は14年ぶりだそうで、なかなか闇深いところもありそうです。

そのタイミングで投資口価格もカクンと下がったようですが、それ以降は低空飛行で安定してます。

なにはともあれ、上場廃止とかにならなくて良かったです。

まとめ

今回もREITの分配金の報告をさせていただきました。

以前にもお話させていただいたのですが、合理性から言うと、REITに投資している金額をインデックス投資に回すほうが良いはずです。(長期的には)

しかし、少ないながらも定期的に分配金が振り込まれるのは、ちょっとうれしいですね。

米国株の復活も期待しながら引き続き、

「バイ・アンド・ホールド」

を続けていきたいと思います。

それでは今日も最後まで読んでいただき、ありがとうございます。

ではまた。

コメント