このサイトでは、「サイドFIREへの階段を登ってみる」というタイトルで記事を書いています。サイドFIREとは完全にリタイアするのではなく、フリーランスやパートタイムで収入を得ながら経済的自由を目指すライフスタイルです。したがって、サイドFIREを実現するには、労働収入と投資収益のバランスが重要になります。

本記事では、サイドFIREの基本概念から、成功するための投資ポートフォリオの作り方、具体的な資産配分の例まで詳しく解説します。特に、どのような投資戦略が有効なのか、またどのように副収入を確保すれば良いのかについても深掘りしていきます。サイドFIREを目指す方は、ぜひ最後までお読みください。

サイドFIREとは? 基本の考え方

サイドFIRE(Side FIRE)は、「Financial Independence, Retire Early(経済的自立と早期リタイア)」の一形態であり、フルタイムの仕事を辞めて自由な時間を確保しつつ、完全リタイアせずにフリーランスや副業で一定の収入を得ながら生活するスタイルです。

サイドFIREの特徴

このあたりは繰り返しにはなりますが、フルFIREとフルタイムでの仕事との中間付近の状態になります。

特徴としては、

- フルFIREよりリスクが低い:完全リタイアではないため、資産を大きく減らす心配が少ない。

- 適度な労働で精神的安定も得られる:社会とのつながりを維持しつつ、自由な生活を送れる。

- 投資と副収入を組み合わせるのが基本戦略:労働収入と投資利益をバランスよく活用。

完全なFIREを目指す場合、最低でも25倍の年間生活費を貯蓄する必要がありますが、サイドFIREでは一定の収入があるため、必要な資産額が大幅に減少します。そのため、比較的早い段階で自由な生活を手に入れやすいのが魅力です。

サイドFIREは、自分のスキルや趣味を活かして収入を得ることができるため、完全リタイアよりも精神的にも経済的にも安定しやすいといえるでしょう。

必要資金のシミュレーション

ちょっと横道にそれますが、月に20万円で生活できる人だとすると、年間生活費の25倍は6000万円となります。一般の人がこれだけの金額を貯めるのは、かなりの能力や努力が必要だと思いますが、この金額を40歳時点で貯めることが出来たとすると、どれくらいの期間、このお金で生活することが出来るのでしょう?

この見積には、三菱UFJアセットマネジメントのシミュレーションが非常に役に立ちます。

https://www.am.mufg.jp/tool/simulation_tsumitate.html

(これ本当に便利です。無料ですので、皆さんも使い倒してください。)

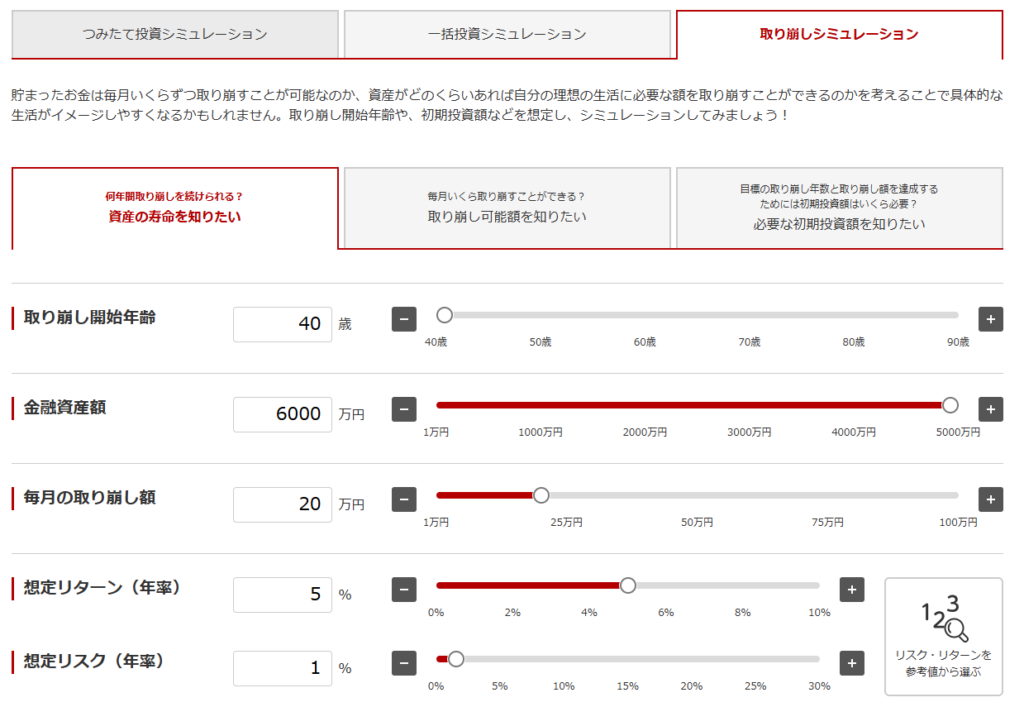

積み立て投資、一括投資、取り崩しのシミュレーションを見ることが出来、積立期間や積み立て金額、取り崩し期間や金額などがいろいろな条件で確認できます。

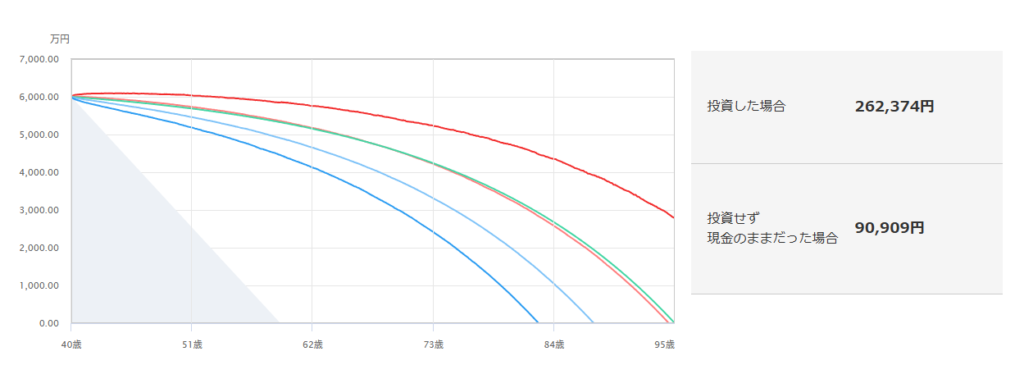

例えば、上記の6000万円を40歳時点から投資しながら取り崩していく場合、毎月どれくらいのお金が使えるようになるかは、下のようなグラフで確認できます。

「取り崩しシミュレーション」のタグから「取り崩し可能額を知りたい」のタグを選びます。

条件を以下のように取り崩し開始年齢40歳、金融資産6000万円、95歳まで取り崩すとして取り崩し年数は55年、投資の想定リターンは5%で計算してみます。

投資を継続しながら取り崩すと毎月約26万円が使えることになります。

(想定利回りの5%はあくまでも仮定です。こうなるとは限りませんし、かなり悪く見積もると、84歳時点で資金が尽きるという予想も出ています)

ちなみに投資せずに貯金(利子なし)だけだとすると9万円しか使えません。

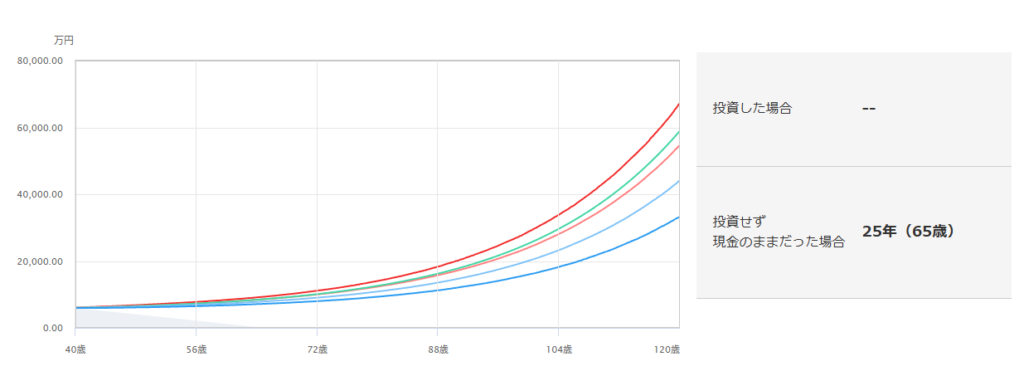

一方で、20万円で生活できる人という前提条件だったので、20万円を毎月取り崩すというシミュレーションを行って、何年資金が持つかを調べると、、、

なんと、最悪のリターンを仮定したとしても増えていきます。無くなりません!

本当かよ?と思いたくなりますが、これが複利の効果というやつなんですね。

ちなみに投資しなかった場合は、65歳時点で資金は尽きてしまいます。。。

サイドFIREに適した投資ポートフォリオの組み方

さて、サイドFIREを成功させるためには、安定したキャッシュフローを生み出すポートフォリオが必要です。上記の例では、株式投資、特に長期の投資信託を見てきましたが、一般的には、以下の収益源をバランスよく組み合わせることが推奨されます。

- 配当株式投資:定期的な配当収入を得ることで、労働時間を減らしながら生活費を補う。

- インデックスファンド:長期的な資産成長を狙い、リスクを分散させる。

- 不動産投資:家賃収入を得ることで、安定的なキャッシュフローを確保する。

- 債券投資:低リスクで安定した利回りを得る

- 銀行預金:流動性を確保し、リスクヘッジとして活用

- 金(ゴールド):インフレや経済危機へのリスクヘッジとして活用

投資対象を分散させることで、リスクを抑えながら安定した資産運用を行うことができます。

具体的な投資戦略と資産配分の例

サイドFIRE向けのポートフォリオ例

サイドFIREに適した投資の資産配分例をいくつか紹介します。

配分に関しては人によって大きく意見が分かれるところだと思います。

また、現在の年齢によっても配分は変化させることが必要です。

年齢を重ねるごとにリスク資産は減らしていくことが良いとされています。

以下は一例です。

✅ 配当重視型(安定収入確保)

- 高配当ETF・株式:30%

- 債券(国債・社債):20%

- インデックスファンド:20%

- 銀行預金:10%

- 不動産投資:10%

- 金(ゴールド):10%

✅ 成長+安定型(バランス重視)

- インデックスファンド:40%

- 不動産投資:20%

- 債券(国債・社債):15%

- 高配当株式:10%

- 銀行預金:10%

- 金(ゴールド):5%

✅ リスク回避型(安全志向)

- 債券(国債・社債):40%

- 高配当株式:20%

- 銀行預金:20%

- 金(ゴールド):10%

- 不動産投資:10%

このように、各自のリスク許容度や目標に応じて、資産配分を調整することが重要です。

資産配分は個々のリスク許容度やライフスタイルによって異なるため、自分に合ったポートフォリオを組むことが重要です。

ポートフォリオを決めるためのポイントと注意点

目標とリスク許容度の明確化

投資ポートフォリオを決める際には、まず自身の目標とリスク許容度を明確にすることが重要です。サイドFIREを目指す場合、副業やフリーランスでの安定的な収入が得られるまでは、リスクが高すぎる投資戦略は避けるべきです。

多様な資産クラスへの分散投資

一つの資産クラスに偏るのではなく、株式、債券、不動産、金(ゴールド)、銀行預金など多様な資産に分散することでリスクを低減できます。特に、景気変動に強い資産と弱い資産をバランスよく組み合わせることが大切です。

定期的な見直しとリバランス

投資環境や自身のライフスタイルの変化に応じて、ポートフォリオを定期的に見直し、必要に応じてリバランスを行うことが重要です。例えば、インフレが進んだ場合は金の比率を増やす、景気後退期には債券を増やすなどの調整が求められます。

キャッシュリザーブ(現金比率)を確保する

予期せぬ事態に備えて、生活費の3~6か月分は現金で持っておくのが安心です。

まとめ

サイドFIREは、フルタイムの仕事を辞めても収入を確保しながら自由なライフスタイルを実現できる魅力的な選択肢です。投資ポートフォリオを適切に構築し、フリーランスや副業を活用することで、リスクを抑えつつ経済的自立を達成することが可能です。

私個人のポートフォリオとしては、投資信託と銀行預金、不動産投資の3つになっています。

より安定的な「債権」や「金」なども考えていかないと思っています。

この辺りもおいおい調べていきたいと思います、。

「完全リタイアは怖いけど、今の働き方を続けるのも嫌だ…」と考えているなら、サイドFIREを目指してみるのも一つの選択肢です。まずは小さく始め、徐々に自由なライフスタイルを手に入れましょう!

最後まで読んでいただき、ありがとうございます。

ではまた。

コメント